Новости криптовалют, среда, 6 августа 2025 — рынок консолидируется; Visa и PayPal делают ставку на криптовалюты

Криптовалютный рынок сохраняет устойчивость на фоне недавнего ралли, демонстрируя фазу консолидации. Инвесторы переваривают свежие регуляторные инициативы и шаги крупных финансовых компаний навстречу цифровым активам. В фокусе внимания – стабильные позиции биткоина и эфириума, прогресс в регулировании отрасли в США и за рубежом, а также активность ведущих корпораций вроде Visa и PayPal, интегрирующих криптовалюты в свои сервисы. Рассказываем о ключевых событиях и трендах, которые формируют картину рынка на 6 августа 2025 года.

Крипторынок: консолидация на высоком уровне

После стремительного роста последних месяцев рынок криптовалют перешел в состояние относительной стабильности. Биткоин и большинство альткоинов удерживаются близко к недавним максимумам, несмотря на эпизодические фиксации прибыли. Общая капитализация цифровых активов, превысившая в июле исторический рубеж в несколько триллионов долларов, сейчас колеблется без резких скачков. Инвесторы частично вывели прибыль после впечатляющего ралли, что считается здоровой коррекцией – подобная консолидация закладывает фундамент для потенциального нового роста.

Внешние макроэкономические факторы также влияют на настроения: глобальные рынки остаются осторожными из-за геополитической неопределенности и ожиданий новых сигналов от ФРС США по денежно-кредитной политике. Тем не менее, отсутствие негативных сюрпризов (например, ставка ФРС сохранена без изменений) способствует сохранению интереса к рисковым активам. Впереди ключевые события – публикация свежих данных по инфляции и ежегодный симпозиум ФРС в Джексон-Хоуле, которые могут повысить волатильность. Пока же крипторынок демонстрирует редкую для себя стабильность, что говорит о его взрослении и растущей роли институционального капитала.

Биткоин: флагман удерживает позиции

Первая криптовалюта продолжает консолидироваться около своих недавних пиковых значений. В июле биткоин обновил исторический максимум (приблизившись к отметке $123 тыс.), после чего закрепился в узком диапазоне примерно в середине $110-тысячного уровня. Краткосрочные трейдеры воспользовались ростом для продажи на подступах к психологическому барьеру $120 тыс., но длинные позиции по BTC сохраняются. На блокчейне фиксировалась активность крупных держателей («китов»), частично фиксировавших прибыль на вершинах, однако параллельно наблюдается продолжение накопления монет институциональными инвесторами и криптофондами.

Эксперты отмечают, что ограниченное предложение биткоина и приток капитала от компаний и фондов поддерживают бычий настрой в долгосрочной перспективе. Ряд аналитиков с Уолл-стрит прогнозирует, что при благоприятных условиях BTC способен достичь новых высот к концу года. Тем не менее, в краткосроке возможны колебания – текущая пауза в росте дает рынку передышку перед потенциальным следующим импульсом. Инвесторам важно соблюдать баланс: несмотря на уверенное удержание биткоином позиций, риск краткосрочных откатов по-прежнему присутствует.

Эфириум: приток инвестиций и преимущества стейкинга

Ethereum (ETH), вторая по капитализации криптовалюта, также торгуется недалеко от недавних максимумов после впечатляющего подъема. В прошлом месяце эфир впервые с весны превысил рубеж $3 500, подбираясь к психологически важной отметке $4 000. Хотя непосредственный прорыв этого уровня пока не состоялся из-за продаж со стороны части держателей, фундаментальные тенденции для эфириума остаются позитивными. Институциональные инвесторы наращивают присутствие: биржевые фонды, ориентированные на ETH, фиксировали приток капитала каждую неделю последние несколько месяцев, отражая высокий интерес к активу.

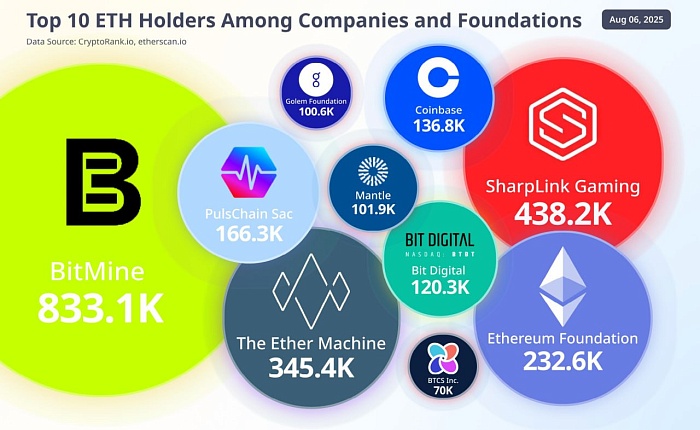

Одним из факторов привлекательности эфириума для крупных игроков является возможность получения доходности через стейкинг. В отличие от биткоина, который приносит прибыль лишь за счет роста курса, ETH позволяет владельцам участвовать в подтверждении транзакций и получать вознаграждения порядка 3–5% годовых. Эта комбинация потенциала роста и пассивного дохода делает эфир своего рода «цифровой нефтью» для криптоиндустрии – базовым активом, на котором строятся децентрализованные финансы (DeFi), NFT-площадки и многие блокчейн-сервисы. Такой статус поддерживает интерес корпораций: по последним оценкам, совокупные запасы ETH на балансах публичных компаний достигли около миллиона монет к концу июля. Несмотря на сохраняющуюся волатильность, многие инвесторы воспринимают эфириум как технологическую платформу с долгосрочным потенциалом роста.

XRP: многолетний максимум и ожидание ETF

Токен XRP компании Ripple удерживается среди лидеров рынка, недавно поднимаясь до ценовых уровней, невиданных с 2018 года. Этот рост был подкреплен юридическими победами Ripple: ранее суд в США подтвердил, что вторичные продажи XRP не являются ценными бумагами, что сняло значительную часть регуляторных рисков. Хотя окончательная точка в затянувшемся споре с SEC еще не поставлена (апелляция регулятора формально остается в силе), рынок настроен оптимистично. Если в ближайшие недели Комиссия по ценным бумагам и биржам США (SEC) официально отзовет свои претензии, многолетняя неопределенность вокруг статуса XRP уйдет в прошлое.

Дополнительным драйвером для XRP может стать появление биржевых фондов на этот актив. Недавнее смягчение правил SEC открыло возможность запуска ETF на ряд крупных альткоинов, включая XRP, при условии наличия фьючерсных контрактов на них. Аналитики полагают, что уже осенью рынок может увидеть первые такие продукты, если регуляторы дадут окончательное разрешение. Таким образом, XRP находится на перепутье: закрепление юридической ясности и запуск ETF способны придать токену новый импульс, тогда как промедление с решением вопросов будет сдерживать энтузиазм части инвесторов. Пока же интерес институционалов к XRP не угасает – крупные игроки рассматривают его как перспективный актив для диверсификации, учитывая рост экосистемы Ripple в сфере трансграничных платежей.

Другие ведущие альткоины: смешанная динамика

На рынке альткоинов наблюдается разнонаправленная ситуация: одни проекты показывают рост на позитивных новостях, другие временно стагнируют. В топ-10 по капитализации, помимо BTC, ETH и XRP, входят еще несколько популярных криптовалют:

- Binance Coin (BNB): собственный токен крупнейшей криптобиржи Binance сохраняет высокое место по капитализации. BNB стабилен на фоне консолидации рынка, хотя экосистема Binance по-прежнему находится под вниманием регуляторов. Монета BNB широко используется в платежах комиссий и DeFi-проектах на Binance Smart Chain, поддерживая ее востребованность.

- Cardano (ADA): платформа смарт-контрактов, развивающаяся через научный подход, демонстрирует умеренную динамику. ADA удерживается в верхней десятке благодаря устойчивому сообществу и обновлениям сети (последние апгрейды улучшают масштабируемость и функциональность). Инвесторы рассматривают Cardano как долгосрочный проект, хотя в краткосрочной перспективе волатильность цен остаётся.

- Solana (SOL): высокоскоростной блокчейн, переживший сложности в 2022–2023 годах, вернул доверие части инвесторов. SOL находится в числе крупнейших альткоинов, а ее технология привлекает внимание традиционного бизнеса: например, Visa включила Solana в число поддерживаемых сетей для стейблкоин-платежей. Ожидается, что Solana может получить дополнительный приток капитала в случае одобрения профильных ETF в США.

- Dogecoin (DOGE): самая известная мем-криптовалюта сохраняет присутствие в топ-10, хотя ее курс в последнее время относительно стабилен. DOGE по-прежнему во многом движим настроениями сообщества и упоминаниями в медиа. Инфляционная модель эмиссии сдерживает долгосрочный рост цены, но монета остаётся популярной как «пороговый» актив для новых инвесторов и объект спекуляций при всплесках новостей.

- Tron (TRX): блокчейн-платформа, фокусирующаяся на развлекательном контенте и децентрализованных приложениях. TRX укрепил позиции, войдя в десятку крупнейших монет, во многом благодаря активной экспансии своего стейблкоин-протокола и DeFi-продуктов. Недавно стало известно, что Tron Foundation планирует привлечь до $1 млрд для выкупа дополнительных токенов TRX в корпоративный резерв – такой шаг указывает на уверенность основателей в долгосрочной ценности собственного актива.

Регулирование: новые правила в США, Гонконге и ЕС

Последние недели принесли прорывные изменения в регулировании криптовалют, главным образом на крупнейших рынках:

- США: Впервые на федеральном уровне принят закон, регулирующий цифровые активы. Президент Дональд Трамп подписал акт под названием GENIUS Act, устанавливающий четкие требования к эмиссии и обеспечению стейблкоинов (монет, привязанных к официальным валютам, например Tether (USDT) или USD Coin (USDC)). Этот закон формирует основу для $250-миллиардного рынка стабильных монет, обязывая эмитентов иметь полный резерв и прозрачность. Параллельно SEC запустила программу «Project Crypto» – комплекс реформ, призванных адаптировать финансовые правила под криптоактивы. Комиссия по ценным бумагам и биржам смягчает подход: заявлено, что большинство криптовалют не будут считаться ценными бумагами, и разрабатываются безопасные гавани для проектов (ICO, airdrop и т.д.). Кроме того, совместно с Комиссией по торговле товарными фьючерсами (CFTC) регулятор позволил торговать спотовыми криптоактивами на регулируемых биржах наряду с фьючерсами. Эти шаги сигнализируют о более лояльной политике США к индустрии и стремлении вернуть криптоторговлю из офшоров в правовое поле Америки.

- Гонконг: С 1 августа вступил в силу закон о стейблкоинах, вводящий систему лицензирования для эмитентов стабильных монет под надзором Валютного управления Гонконга (HKMA). Теперь компании, выпускающие стейблкоины, обязаны соблюдать строгие требования – от 100%-го резервирования выпущенных токенов до регулярной отчетности регуляторам. Гонконг активно позиционируется как крипто-хаб Азии, предлагая понятные правила для бизнеса и защищая права инвесторов.

- Европейский Союз: В ЕС продолжается поэтапное внедрение регулятивной рамки MiCA (Markets in Crypto-Assets). Этот регламент устанавливает единые правила для обращения криптоактивов и стейблкоинов во всех странах Еврозоны. MiCA накладывает требования регистрации и раскрытия информации для провайдеров криптоуслуг, вводит положения по защите потребителей и противодействию отмыванию средств. Евросоюз стремится обеспечить баланс между инновациями и контролем рисков, чтобы криптовалюты устойчиво интегрировались в финансовую систему. Первые лицензии по MiCA ожидаются к 2024 году, но уже сейчас ясно, что европейский рынок движется к большей прозрачности и легитимности.

Традиционные финансы: ставка на криптовалюты

Крупные финансово-технологические компании и банки продолжают сближаться с криптовалютной индустрией, воспринимая цифровые активы как перспективное направление:

- Visa: Платежный гигант расширяет участие в криптоэкономике. Visa объявила о подключении новых стейблкоинов и блокчейн-сетей к своей системе глобальных расчетов. В частности, теперь компания поддерживает операции в PayPal USD (PYUSD) и Global Dollar (USDG) – двух долларовых стейблкоинах – а также добавила совместимость с сетями Stellar и Avalanche наряду с ранее интегрированными Ethereum и Solana. Тем самым Visa выстраивает многовалютную и мультицепочечную платежную инфраструктуру, которая позволяет банкам и финтех-компаниям совершать расчеты в стейблкоинах быстро и с минимальными издержками. Этот шаг укрепляет позицию Visa как проводника между традиционными финансами и криптомиром.

- PayPal: Одна из крупнейших платежных платформ запустила новый сервис «Pay with Crypto», позволяющий десяткам миллионов мерчантов принимать оплату более чем в 100 видах криптовалют. Покупатели смогут расплачиваться биткоинами, эфириумом, лайткоинами и другими монетами через связанные кошельки (включая сторонние, такие как MetaMask или Coinbase Wallet), а продавцы будут получать выручку в стабильной валюте. Конверсия «крипто–фиат» происходит мгновенно через стабильную монету PYUSD, что снижает волатильностные риски для бизнеса. PayPal предлагает пониженную комиссию 0,99% по таким транзакциям (ниже типичных для банковских карт), стремясь привлечь малый и средний бизнес к использованию криптоплатежей. Эта инициатива заметно упрощает трансграничную торговлю и снижает издержки, продвигая криптовалюты в массовый коммерческий оборот.

- Банковский сектор: После принятия в США профильного закона растет интерес к стейблкоинам со стороны традиционных банков. Некоторые американские банки рассматривают возможность выпуска собственных цифровых долларов или внедрения блокчейн-решений для ускорения международных платежей. Также крупные управляющие компании (BlackRock, Fidelity и др.) продолжают продвигать запуск биржевых криптофондов, сближая крипторынок с фондовым. В результате границы между классическими финансами и криптовалютами постепенно стираются: цифровые активы перестают быть нишевым экспериментом и становятся частью глобальной финансовой экосистемы.

Криптоиндустрия: IPO, инвестиции и корпоративные стратегии

Внутри самой криптоотрасли продолжается динамичное развитие, свидетельствующее о ее зрелости и интересе со стороны инвесторов:

- Новые IPO: Криптовалютные компании выходят на биржу. Биржа Bullish (материнская компания CoinDesk) подала заявку на IPO в США, планируя привлечь до $629 млн при оценке около $4,2 млрд. Крупные институциональные инвесторы, включая BlackRock и ARK Invest, уже выразили готовность выкупить значительную долю акций на размещении, что говорит о высоком доверии к перспективам криптобизнеса. Выход Bullish на публичный рынок станет одним из крупнейших событий в индустрии с момента листинга Coinbase и подчеркнет интерес Уолл-стрит к криптовалютным площадкам.

- Сложности Coinbase: Крупнейшая американская криптобиржа столкнулась с охлаждением энтузиазма инвесторов после снижения торговых объемов и доходов. Инвестиционный банк Compass Point на днях понизил рейтинг акций Coinbase до «продавать», указав на замедление роста пользовательской базы и жесткую конкуренцию (в том числе со стороны децентрализованных платформ). Дополнительный вызов – новые стабильные монеты и DeFi-сервисы, оттягивающие ликвидность с централизованных бирж. Хотя Coinbase остается ключевым игроком рынка, ситуация демонстрирует, что даже лидерам отрасли необходимо адаптироваться в стремительно меняющемся ландшафте.

- Корпоративные казначейства: Все больше публичных компаний включают криптоактивы в свои резервы. Помимо инвестиций в биткоин, набирает тренд покупка эфириума – по данным отчетности, совокупно компании владеют ETH на миллиарды долларов, привлекаясь его функциональностью и доходностью от стейкинга. Одновременно и сами блокчейн-проекты применяют стратегию выкупа монет: например, в руководстве Tron объявили о планах привлечь до $1 млрд для пополнения своего казначейского запаса токенов TRX. Такой подход призван поддержать курсовую стабильность и продемонстрировать уверенность основателей в долгосрочном росте ценности своих токенов.

- Альтернативные монеты: Не только лидеры рынка, но и менее крупные проекты переживают приток капитала при наличии сильных новостей. В последние дни отмечались резкие подъёмы отдельных альткоинов среднего сегмента: например, токен LTO Network вырос в цене почти втрое после миграции на новую сеть Base, а Omni Network прибавил свыше 60% благодаря листингу на крупной бирже. Хотя подобные движения носят локальный характер, они свидетельствуют о сохранении высокого аппетита к риску у части инвесторов и готовности рынка реагировать на технологические новации.

Перспективы рынка: ожидания инвесторов

Начало августа приносит на крипторынок относительное затишье, но впереди целый ряд факторов, способных задать новое направление тренда. Аналитики сходятся во мнении, что текущая передышка носит технический характер: фиксация прибыли после роста дала возможность рынку остыть, и подобная пауза обычно предшествует следующему этапу подъема. Если глобальная экономика подаст позитивные сигналы – например, инфляция продолжит замедляться, а центробанки смягчат риторику – инвесторы могут вновь активно вернуться в рисковые активы, включая криптовалюты.

Отраслевые события также сыграют ключевую роль. Возможное окончательное урегулирование ситуации вокруг XRP, запуск первых ETF на крупные альткоины (Solana, XRP и др.), а также реализация заявленных институциональных проектов (новые криптофонды, интеграция стейблкоинов банками) способны существенно укрепить доверие к рынку. При благоприятном сценарии эксперты не исключают, что к концу 2025 года биткоин и ряд ведущих альткоинов обновят исторические максимумы, еще раз подтвердив статус криптовалют как одной из самых динамичных и привлекательных сфер для инвестиций. Пока же стратегия многих инвесторов – выжидательная: рынок консолидируется, но фундаментальные предпосылки для нового роста сохраняются, делая цифровые активы важной частью диверсифицированного инвестиционного портфеля.